電子帳簿保存法 直前対策!

- 2023年7月21日

- 中小機構 中小企業アドバイザー(経営支援) 原田将充

- 電子帳簿保存法

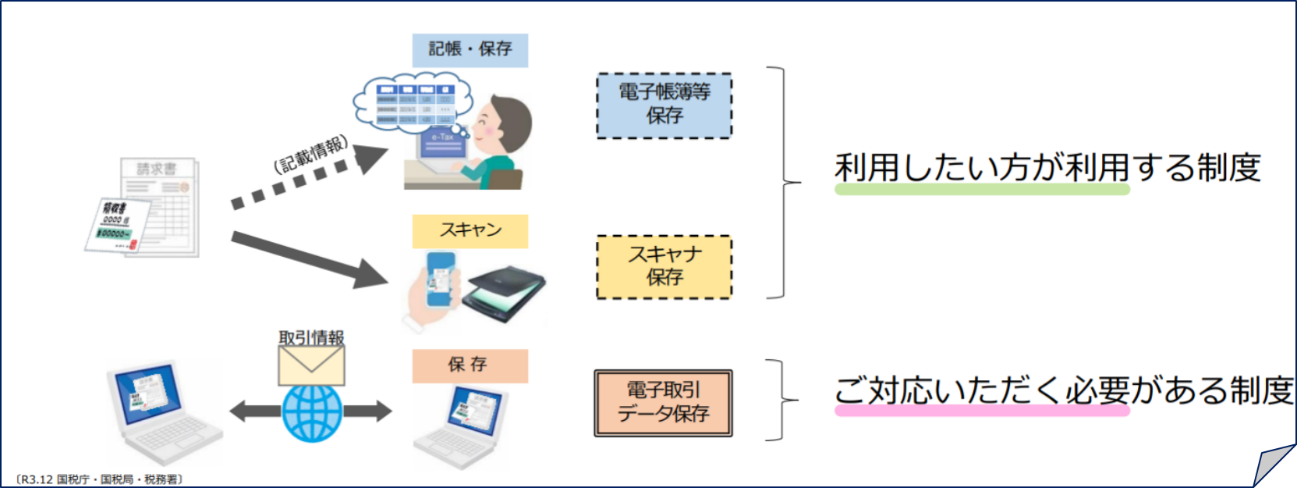

電子帳簿保存法は、「①電子帳簿等保存」「②スキャナ保存」「③電子取引データ保存」の3類型に分類されます。

この中でも、「③電子取引データ保存」については、令和6年1月1日以後にやり取りする電子取引データは、紙での保存が原則禁止となり、電子データでの保存が義務となります。

一部の事業者の中では、「電子○○」「義務化」のワードが独り歩きして、請求書等を紙で保存することが一切できなくなると勘違いしているケースもございます。

令和6年1月1日の義務化開始前に、「何をすべきなのか?」について、改めて確認いたしましょう。

義務化の対象となっているのは、「電子取引」だけ

「このファイルの中身、今度から全部スキャンして、取引金額や取引先で検索できるようにしなきゃいけないんでしょ?」このような質問を多く受けます。

「電子取引データ保存の義務化」を全ての紙の書類を電子化しなければいけないと誤解している事業者は数多くおります。

令和6年1月1日以後義務化の対象となるのは、「電子取引データ保存」についてのみであり、「スキャナ保存」は義務化ではなく、あくまで任意での対応となります。

国税庁の資料においても、義務化で対応が必要なものは、「電子取引」のみであることが明確にわかるように記載に工夫がされております。

ペーパーレス化に取り組む事業者はスキャナ保存の推進を行っても構いませんが、従来からの業務フローを大きく変えずに、電子取引データ保存の義務化への対応を考えている事業者へは、過度な負担とならないように、適切な指導が求められます。

【電子帳簿保存法上の区分(イメージ)】

引用:国税庁「令和3年度改正 電子帳簿保存法 YouTube動画「国税庁動画チャンネル」(令和4年1月更新)掲載資料」

教えて!! 令和3年度改定 電子帳簿保存法(令和4年1月更新)国税庁

意外と少ない?電子取引

令和6年1月の義務化開始前に、準備期間として、1カ月の請求書等の証憑書類の中で、紙を介さずに電子データのみでやりとりがされる(メールに添付されるPDFやサイトからダウンロードされる取引明細等)ものをピックアップしてみましょう。

準備期間ですから、その電子取引データを紙で保存しても問題ありません。

そうすると、紙でも後日送付されてくる請求書があったり、保存対象ではない、e-Taxでダイレクト納付等の電子納税を行った場合にメッセージボックスに格納される受信通知が含まれていたりします。

このように、準備期間のうちに、本当に対応が必要な書類を精査することで、義務化の対象となる取引が意外と少ないことに気付くこともあります。

そうすれば、事業者の方が抱えるプレッシャーも少しは軽減されるでしょう。

参照:「国税庁」電子帳簿保存法一問一答【電子取引関係】問8

緩和措置や猶予措置を活用する

電子取引データ保存の義務化については、当初は令和4年1月1日から開始される予定でしたが、事業者やシステムの対応が整備されていないことから、2年間の宥恕措置が設けられました。

2年間の間に、様々な改正が行われ、過度な負担が強いられないように緩和措置が設けられました。

下記の対象者については、税務調査等の際に電子取引データの「ダウンロードの求め(調査担当者にデータのコピーを提供すること)」に応じることができるようにしている場合に検索機能の全てを不要とされています。

-

基準期間(2課税年度前)の売上高が5,000万円以下(小規模事業者)

-

電子取引データをプリントアウトした書面を、取引年月日その他の日付及び取引先ごとに整理された状態で提示・提出することができるようにしていること

電子取引データ保存の義務化にあたっては、検索条件(①取引年月日②取引金額③取引先)を満たした形で、データの保存を行う点が、実務の負担が多く、多くの事業者が頭を悩ませておりました。

そのため、小規模事業者においては、電子取引データをダウンロード可能な状態にしておけば、税務調査の際には、税務署側でデータを探すことができますので、検索要件が不要となる緩和措置が設けられています。

また、令和5年度の税制改正において、保存時に満たすべき要件に従って電子取引データを保存することができなかったことについて、所轄税務署⻑が相当の理由があると認める場合には、改ざん防⽌や検索機能など保存時に満たすべき要件に沿った対応は不要となり、電子取引データを単に保存しておくことができることとされる猶予措置が設けられました。

この改正における「相当の理由」について、令和5年6月に取扱通達が更新され、明らかになりました。

「相当の理由」とは、例えば、その電磁的記録そのものの保存は可能であるものの、保存時に満たすべき要件に従って保存するためのシステム等や社内のワークフローの整備が間に合わない等といった、自己の責めに帰さないとは言い難いような事情も含め、要件に従って電磁的記録の保存を行うための環境が整っていない事情がある場合については、この猶予措置における「相当の理由」があると認められ、保存時に満たすべき要件に従って保存できる環境が整うまでは、そうした保存時に満たすべき要件が不要となります(取扱通達7-12)。

なお、この猶予措置の適用を受けるに当たり税務署への事前申請等の手続は必要ありません。

この猶予措置については、電子取引の紙での保存を引き続き容認するものではなく、あくまで、検索要件は不要となるが、電子データ自体を保存するとともに、その電子データ及び出力書面について提示又は提出をすることができる必要がある点はご留意ください(取扱通達7-13)。

参照:「国税庁」電子帳簿保存法取扱通達